2023/3/13追記:最新の情報にリニューアルしています。

2023年度税制改正大綱により、緩和措置が発表され、3月成立、4月から施行となる流れとなるため、引き続き情報を更新していきます。

消費税10%への引き上げにともなって、2023年10月1日(令和5年10月1日)よりインボイス制度が導入されます。

インボイス制度では、消費税を納める必要のある企業や個人事業主はもちろんですが、売上高が1,000万円以下の事業者(免税事業者)でも、課税事業者とならなければ難しい状況になるなどの影響があると考えられます。

「いつから改正になるのか?」「インボイス制度の内容は?」「企業や個人事業主やフリーランスへの影響は?」などのインボイス制度の具体的な内容についてまとめました。

目次

インボイス制度とは?

インボイス制度とは、登録を受けた課税事業者のみが、法的効力のある「インボイス(適格請求書)」を発行できるという新しい制度です。正式名称は、「適格請求書保存方式」といいます。

所定の記載要件を満たした請求書などが「インボイス(適格請求書)」です。そして、インボイスの発行または保存により、消費税の仕入額控除を受けることが可能です。

インボイス制度は売り手側、買い手側双方に適用されます。売り手側は、取引相手(買い手)から求められたときには、インボイスを交付しなければなりません。買い手側は、原則として取引相手(売り手)から交付を受けたインボイスの保存が必要となります。

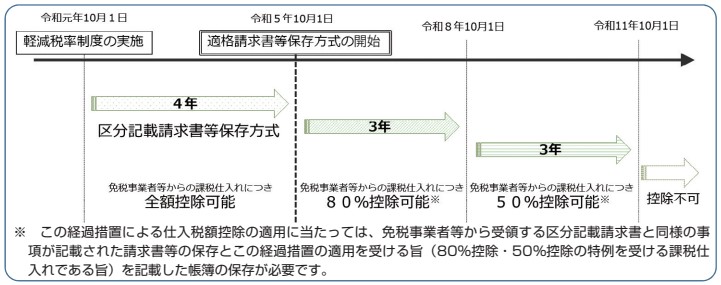

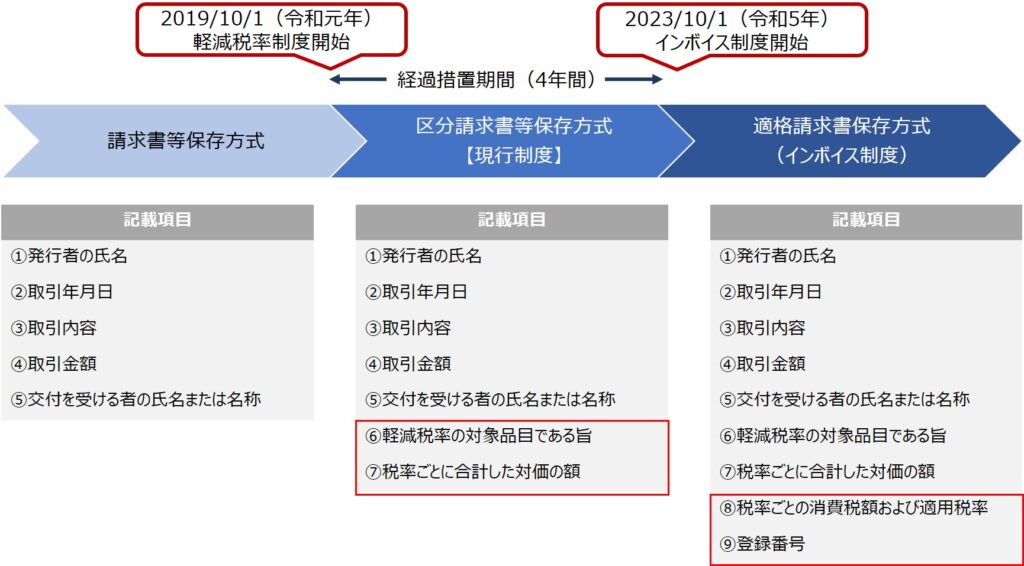

インボイス制度の導入は時間をかけて段階的に行われます(図1)。

インボイスとしての形式を満たすためには、現在の請求書に一部項目を追加する必要があります。

2019年10月1日の消費税率の8%から10%への引き上げ(軽減税率制度)に伴い、食料品などに対し軽減税率が導入されました。2つの税率が平行して運用されているなか、どの取引や商品に、どちらの税率が適用されているかを明確にする必要が出てきました。

このことから、「商品に課税されている消費税率・消費税額を請求書のなかで明記する」という「インボイス(適格請求書)方式」が採用され、インボイス制度が導入されることとなった背景があります。

これによって、正確な経理処理が可能になると期待されています。一方、税を徴収する側からは、適正な課税を確保するための仕組みという見方もできます。

図1:インボイス制度導入の流れ

インボイス制度で何が変わる?

インボイス(適格請求書)とは、仕入額控除ができる請求書のことです。

これまでは、「請求書等保存方式」および、軽減税率導入後の「区分記載請求書保存方式」がとられていました。これらの制度では、取引の相手方が発行した請求書等があれば、先述した「仕入税額控除」の手続きをすることができました。

インボイス制度の下では、課税事業者(消費税を税務署に収めている業者)だけが番号をもらい、この番号を書いた請求書が、法的なインボイス(適格請求書)となります。

免税事業者とは?

「免税事業者」とは、消費税の納税を免除されている事業者、すなわち納税義務のない事業者です。免税事業者になるかどうかは、基準期間の課税売上高により決まります。

基準期間とは、個人事業主の場合:その年の前々年、法人の場合:その事業年度の前々事業年度です。

この基準期間おける課税売上高が1,000万円以下なら免税事業者となります。

また、新規開業から2年間は基準期間の課税売上高がないため、原則としてその課税期間の納税義務は免除されます。

ただし、設立2年目については、特定期間の課税売上高が1,000万円を超えると納税義務が生じます。

なお、資本金1,000万円以上の法人に関して、納税義務は免除されないので、設立1期目から消費税を納める必要があります。

「免税事業者」は、先述した消費税の納税義務が免除されていることから、消費税を請求しているものの、消費税分を全て売上高にすることができました(益税)。

しかし、「インボイス制度」のもとでは、免税事業者のままで事業を続けるのは難しい状況もあると考えられています。

仕入れ額控除とは?

消費税は消費者が負担する税金ですが、税務署へ納税するのは消費者から消費税を預かった事業者です。

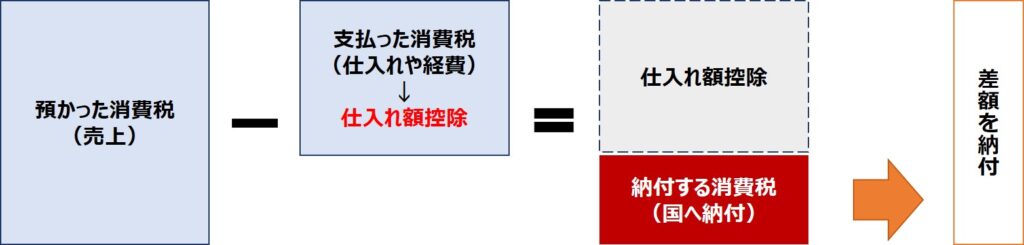

その際に、消費税を納めなければならない事業者(課税事業者)が、課税売上の消費税額(預かった消費税)から、仕入れで発生した消費税を売り上げの消費税(支払った消費税)から差し引いて計算した差額を納付します。これを、消費税の「仕入税額控除」と言います(図2)。

消費税を算出する際の「経費」のようなものであり、仕入税額控除の金額が大きくなるほど、消費税の負担額は小さくなります。

そして、生産や流通といった各取引段階で、二重三重に消費税が累積しないよう、仕入にかかる消費税額を控除する仕組みとなっています。

納付する消費税の計算方法

売上の消費税額(売上税額) - 仕入れや経費の消費税額(仕入税額) = 納付する消費税(納付税額)

図2:仕入れ額控除がある場合

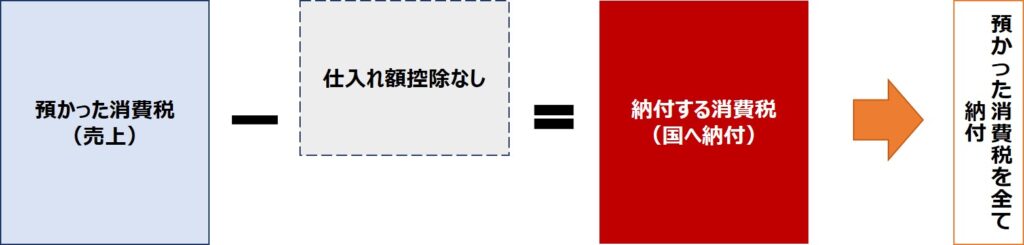

そして、インボイス制度の開始により、「仕入税額控除」が認められないと、課税売上の消費税額(預かった消費税)=納付する消費税となるため、納付する税金が多くなります(図3)。

図3:仕入れ額控除がない場合

インボイス制度における事業者への影響

前述したとおり免税事業者では、インボイス(適格請求書)を発行できません。このため、一番問題となるのが、適格請求書を発行できない事業者からの仕入れは「仕入れ額控除」ができない事です。

そして、インボイス(適格請求書)を発行できる事業者は、適格請求書発行事業者として税務署に登録した「消費税の課税事業者」に限られることになります。

つまり、消費税の免税事業者のままではインボイス(適格請求書)を発行することができず、売上先が消費税の仕入税額控除を受けることができなくなってしまい、消費税の負担が増加することになってしまいます。

業界における取引の流れ

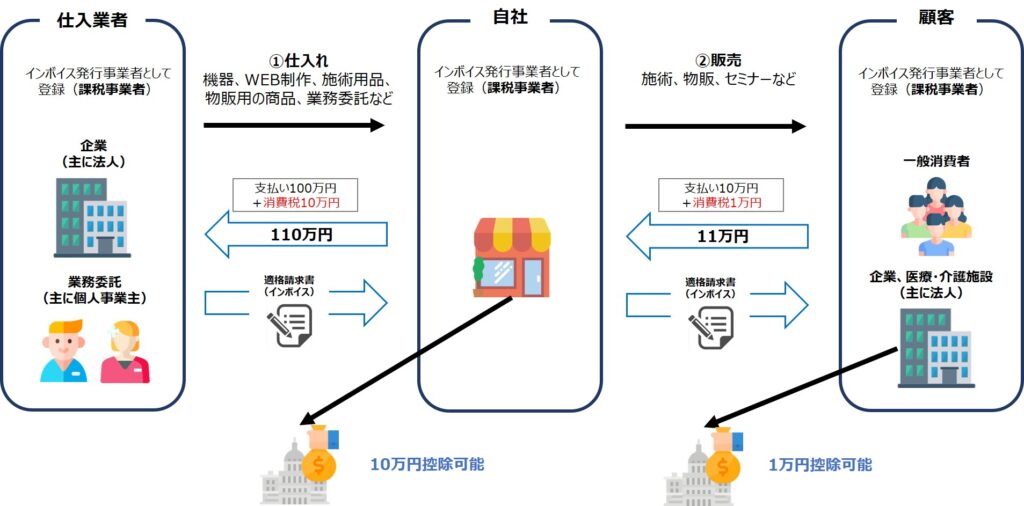

施術ビジネス(治療院、整骨院、鍼灸・マッサージ院、整体・リラクゼーション、美容・エステサロンなど)においては、図4の流れの取引が多いと思います。そして、現行における課税事業者における取引やインボイス制度履行後において全て適格請求書発行事業者の場合となります。

図4の例においては、仕入業者から自社が、機器100万円(税抜き)購入をした際は消費税10%(10万円)も支払い、仕入業者が消費税10万円分を納税するため、自社は消費税10万円分は控除の対象となっています。

また、従業員の雇用形態が業務委託(労働力の仕入れ)である場合なども同様となります。

今後は仕入業者がインボイス(適格請求書)を発行することで自社は消費税の控除が可能となります。

そして、企業間での取引(企業向けの出張施術業務など)において、自社が施術サービス等顧客に提供し売上10万円が発生した際は消費税10%(1万円)を受け取り納税するため、顧客は消費税1万円分は控除の対象となっています。

今後は自社がインボイス(適格請求書)を発行することで顧客は消費税の控除が可能となります。

ただし、一般消費者(患者・利用者)や免税事業者である場合は、取引への影響はありません(仕入税額控除を行わないため、インボイスの保存を必要としないため)。

そのほか、簡易課税制度を適用している事業者(インボイスを保存しなくても仕入税額控除を行うことができるため)や、医療・介護など消費税が非課税とされるサービス等(非課税売上げに対応する仕入れについては仕入税額控除を行うことができないため)を提供している事業者は取引の影響は生じないと考えられます。

図4:インボイス制度における取引の全体像

(買い手)仕入れの視点

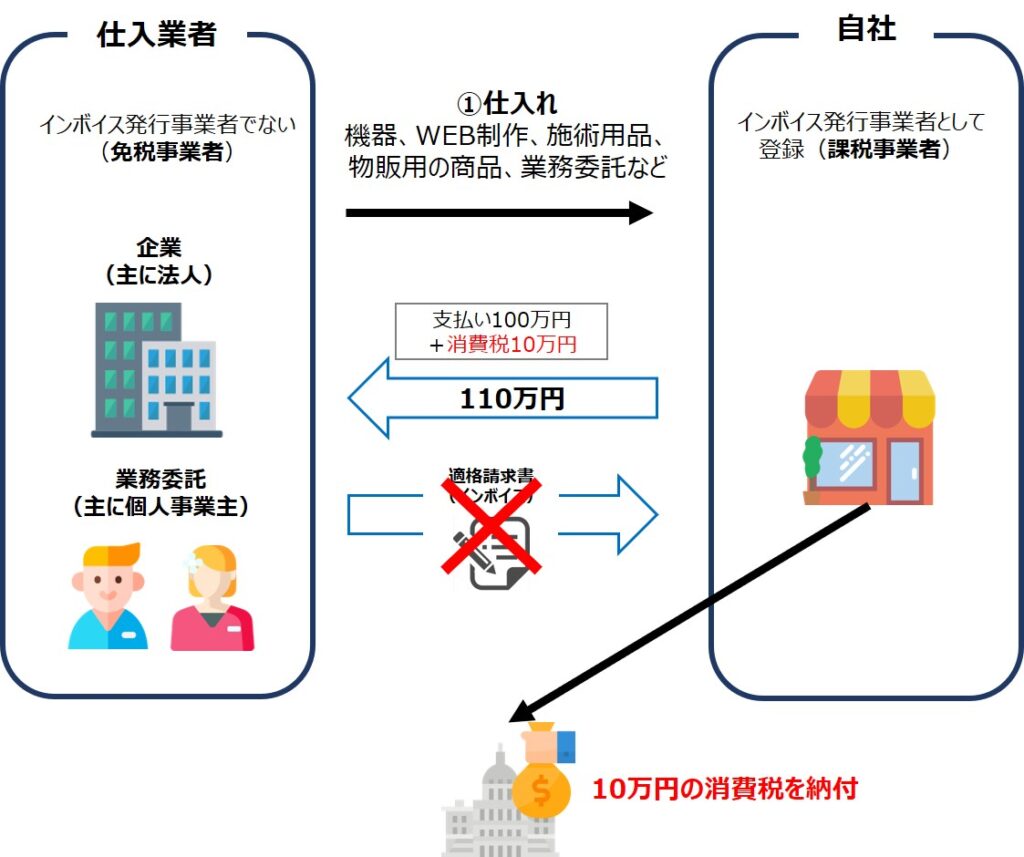

「仕入れる側」からの立場で考えてみると、免税事業者はインボイス(適格請求書)を発行できないため、取引先(自社)は消費税を余分に支払うことになります(図5)。

一方、インボイス(適格請求書)を発行できる課税事業者と取引すれば、仕入税額控除を受けられます。

これにより自社は、材料の仕入先から経費の支払先まで「インボイス(適格請求書)」を発行できる事業者を選定し直さなければならなくなります。

ポイント

施術者・セラピストに業務委託として労働力の仕入れをおこなっている事業者は多いと思います。

多くの施術者・セラピストは免税事業者であり、その場合は買い手である自社の消費税の負担が増えてしまいます。

一方で、免税事業者である施術者・セラピストの立場では消費税分の報酬を減らされる可能性があります。

そのため、施術者・セラピストと業務委託契約で成り立っている事業者では、インボイス制度への対応を検討する必要がありそうです。

図5:インボイス制度における買い手の視点

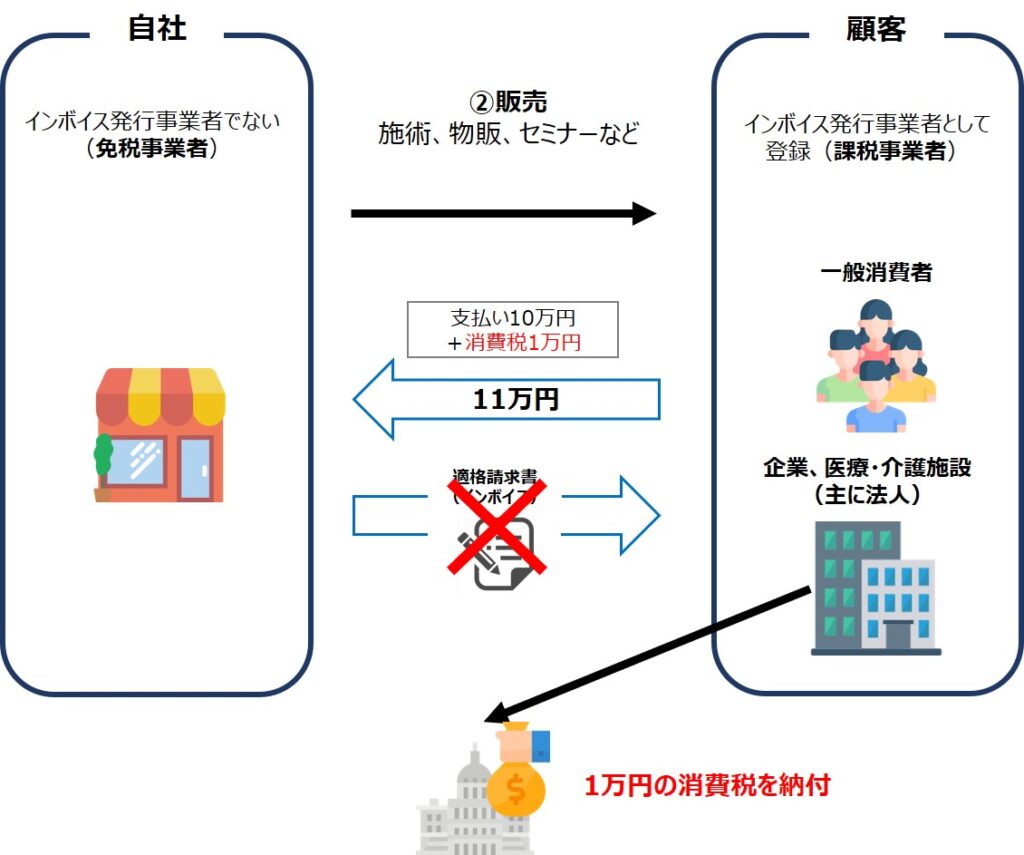

(売り手)販売の視点

「売る側」の立場から考えてみると、自社(免税事業者)が売り手としてサービスの提供をおこなう場合、インボイス(適格請求書)を発行できるのは「課税事業者」だけですので、顧客(取引先)から頼まれても免税事業者の場合「インボイス(適格請求書)」を発行することができません(図6)。

そのため、顧客(課税事業者)は仕入れ額控除ができないため、消費税の負担が増えてしまいます。

これにより、課税事業者である競合他社に仕事を依頼するようになることが考えられます。

ただし、以下の場合は取引に影響は生じないと考えられます。

- 売上先が一般消費者(患者・利用者)や免税事業者である場合はインボイス(適格請求書)の保存を必要としないため

- 医療・介護などの消費税が非課税とされるサービス等の提供やそのサービス等のために物品の販売をしている場合

非課税とは

消費税は「消費」に対して、広く、公平に負担を求めることとしており、基本的に全ての財・サービスに課税されるものですが、以下については、「非課税」とされ、消費税は課されないこととなっています。

- 税の性格から課税対象とならないもの(土地の譲渡、有価証券の譲渡、貸付金利子など)

- 社会政策的な配慮に基づき課税対象とならないもの(医療、社会福祉事業、学校の授業料、住宅の貸付けなど)

図6:インボイス制度における売り手の視点

売上1000万以下の免税事業者への影響は?

これまでみてきたように、課税事業者は適格請求書発行事業者として登録することで、インボイス(適格請求書)を発行できるようになります。課税事業者でも適格請求書発行事業者として登録をしなければ、利益が10%近く減少する可能性もあります。

一方で、免税事業者はインボイス(適格請求書)を発行できないため、次のようなことが懸念されます。

- 免税事業者に消費税を払いたくない

- 免税事業者は消費税を上乗せした請求がしにくくなる

- 免税事業者でなく課税事業者に仕事を依頼

インボイス制度が始まると、免税事業者と取引をすると発注側(買い手)である課税事業者は消費税の負担が増えます。

そして、今までは免税事業者でも売上時に消費税(益税)を請求していたのが普通でした。

現在、免税事業者は消費税を上乗せした請求はできない、という規則はありません。

そのため、控除されないにもかかわらず消費税が上乗せされた金額を支払うことをおそれ、免税業者には頼まないということも起こってくるわけです。

特に、事業者(企業)同士の取引ではこうした事態が起こってくるでしょう。

そのため、インボイス制度開始後も免税事業者のままで、かつ、取引先にも迷惑をかけたくないのであれば、今まで請求していた消費税を請求しない、または、その分を値引きすることで取引先は消費税の負担が増える代わりに、支払う代金が安くなるためトータルで見れば損を避けることが可能です。

そして、自社(免税事業者)の益税分の収入は減りますが、免税事業者であれば消費税申告・納税の手間が省けるというメリットもあります。

免税事業者等からの課税仕入れに係る経過措置

適格請求書等保存方式の開始後は、免税事業者や消費者など、適格請求書発行事業者以外の者(以下、「免税事業者等」といいます。)から行った課税仕入れは、原則として仕入れ額控除の適用を受けることができません。

ただし、制度開始後6年間は、免税事業者等からの課税仕入れについても、仕入税額相当額の一定割合を仕入税額として控除できる経過措置が設けられています(図7)。

- 2023年(令和5年)の10月から2026年(令和8年)の9月までは、適格請求書がなくても8割は控除できます。

- 2026年(令和8年)の10月から2029年(令和11年)の9月までは、適格請求書がなくても5割は控除できます。

免税事業者である個人事業主や法人がするべき対応

課税事業者は適格請求書発行事業者として登録することで、インボイス(適格請求書)を発行できるようになりますが、免税事業者はどのように対応していくべきでしょうか。

施術ビジネス(治療院、整骨院、鍼灸・マッサージ院、整体・リラクゼーション、美容・エステサロンなど)においては、売上げ先のほとんどがインボイスとは無関係の一般消費者(患者・利用者)であり、特に治療院、整骨院、鍼灸・マッサージ院では、消費税非課税の社会保険診療売上げが多くを占めることから、インボイス制度の導入で大きな影響を受ける事業者は多くはないものと思われます。

事業における売上規模、取引先の比率、業務委託契約の比率などを加味して検討しましょう。

大きく分けて以下の3通りの選択肢になるかと思います。

免税事業者のままでいる

インボイス(適格請求書)発行事業者として登録せずに免税事業者のままでいる。

課税事業者になる

売上が1,000万円以下の免税事業者であっても、あえて課税事業者になり、インボイス(適格請求書)発行事業者として登録する。

法人・個人事業主としての売上規模に関わらず、消費税課税事業者となり、消費税を必ず納付するという手続きを行なうことになります。

尚、課税事業者になると「一般課税方式(本則課税)」が適用されます。

本則課税では、仕入に係る消費税額を「課税売上のみに係るもの」「非課税売上のみに係るもの」「課税、非課税売上がどちらにも係るもの」に区分して、実際に仕入にかかった消費税額(以下「仕入税額」)を正確に計算し、預かり消費税額との差額で納税額を算出します。

一方、次に説明する簡易課税制度では、預かり消費税額の合計金額に、みなし仕入率を掛けて仕入税額を計算し、納税額を算出します。

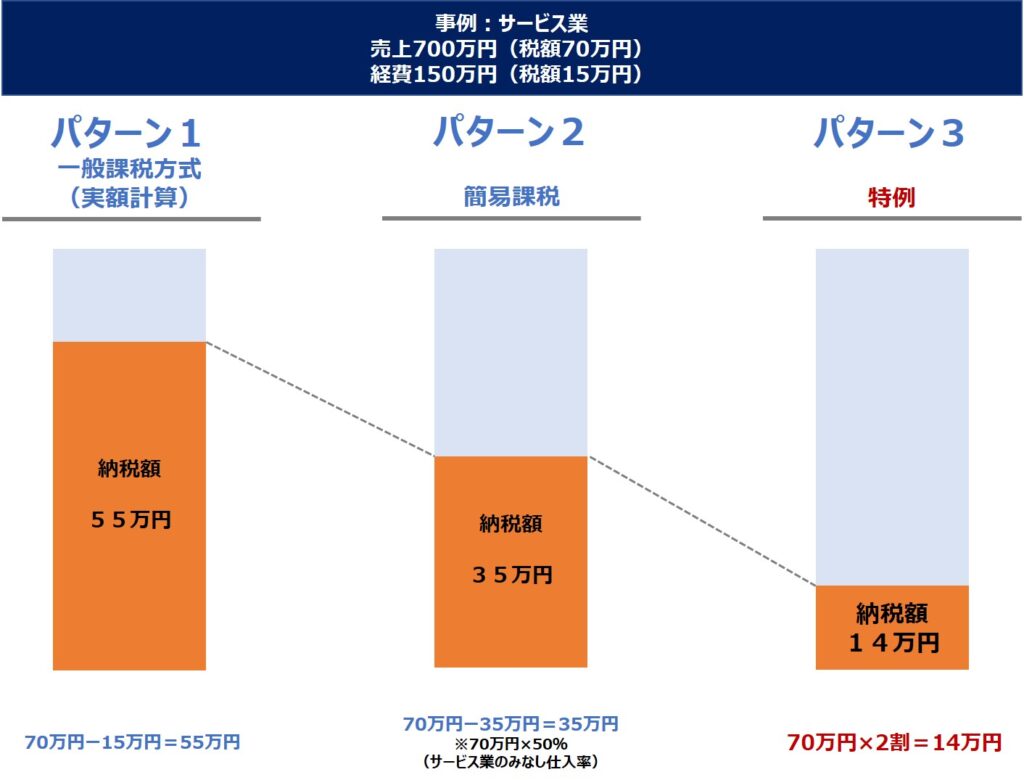

簡易課税事業者になる

売上が1,000万円以下の免税事業者であっても、あえて課税事業者になり簡易課税制度を選択して、インボイス(適格請求書)発行事業者として登録する。

ただし、簡易課税事業者になれるのは、「基準期間(前々年事業年度)の課税売上高が5,000万円以下」である必要があります。

この場合、課税売上高から納付する消費税額を計算することから、実額による仕入れ税額の計算やインボイス(適格請求書書)などの請求書等の保存は仕入税額控除の要件とはなりません。そのため、事務負担の軽減も図ることができます。

つまり、今まで通りの計算方式で納税できて、帳簿や書類の保存方法も変える必要がないということになります。

簡易課税制度による消費税額の計算

- 消費税額 = 課税売上げに係る消費税額(売上税額) - 課税仕入れ等に係る消費税額(仕入れ税額)

- 課税仕入れ等に係る消費税額(仕入れ税額) = 課税売上げに係る消費税額 × みなし仕入率(表1:事業により異なる)

| 事業区分 | みなし仕入率 | 該当する事業 |

| 第一種 | 90% | 卸売業 |

| 第二種 | 80% | 小売業(他の者から購入した商品をその性質、形状を変更しないで販売する事業で第一種事業以外のもの)をいいます。 |

| 第三種 | 70% | 農業、林業、漁業、鉱業、建設業、製造業(製造小売業を含みます。)、電気業、ガス業、熱供給業及び水道業。 |

| 第四種 | 60% | 第一種事業、第二種事業、第三種事業、第五種事業及び第六種事業以外の事業。具体的には、飲食店業などです。 |

| 第五種 | 50% | 運輸通信業、金融・保険業 、サービス業(飲食店業に該当する事業を除きます。)をいい、第一種事業から第三種事業までの事業に該当する事業を除きます。 |

| 第六種 | 40% | 不動産業 |

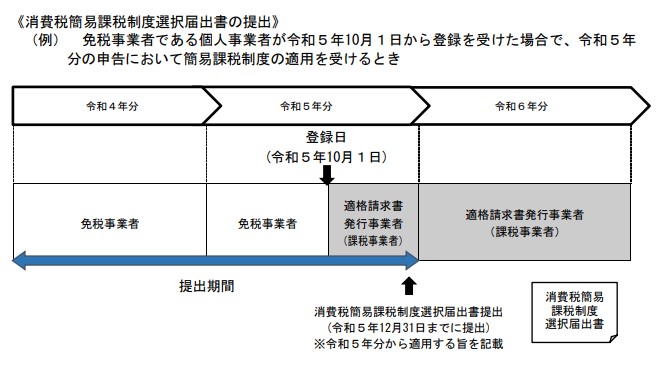

簡易課税制度を選択する場合の届出書の提出

簡易課税制度は、課税期間の基準期間の課税売上高が5,000万円以下であり、原則として適用を受けようとする課税期間の初日の前日までに「消費税簡易課税制度選択届出書」を提出している場合に適用することができます(簡易課税制度の選択は任意です)。

ただし、免税事業者が令和5年10月1日の属する課税期間に適格請求書発行事業者の登録を受け、登録を受けた日から課税事業者となる場合、その課税期間から簡易課税制度の適用を受ける旨を記載した届出書をその課税期間中に提出すれば、その課税期間から簡易課税制度を適用することができます。

尚、通常の課税事業者として本則課税に切り替えたい場合は、適用したい課税期間が始まるまでに「簡易課税制度選択不適用届出書」を提出します。(ただし簡易課税事業者になって2年間は本則課税に切り替えることはできません)

簡易課税制度の適用を受けるための手続き方法

簡易課税事業者になるには、「消費税簡易課税制度選択届出書」を所轄の税務署長に提出する必要があります。この届出をしない限り、たとえ要件を満たしていても簡易課税方式での消費税額計算はできません。

インボイス制度開始に合わせて簡易課税制度の適用も受けたい場合は、2023年10月1日〜2029年9月30日の間に適格請求書発行事業者の登録手続きに合わせて「消費税簡易課税制度選択届出書」も提出することを忘れないようにしましょう。

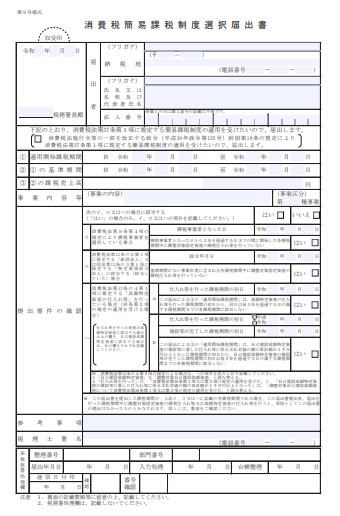

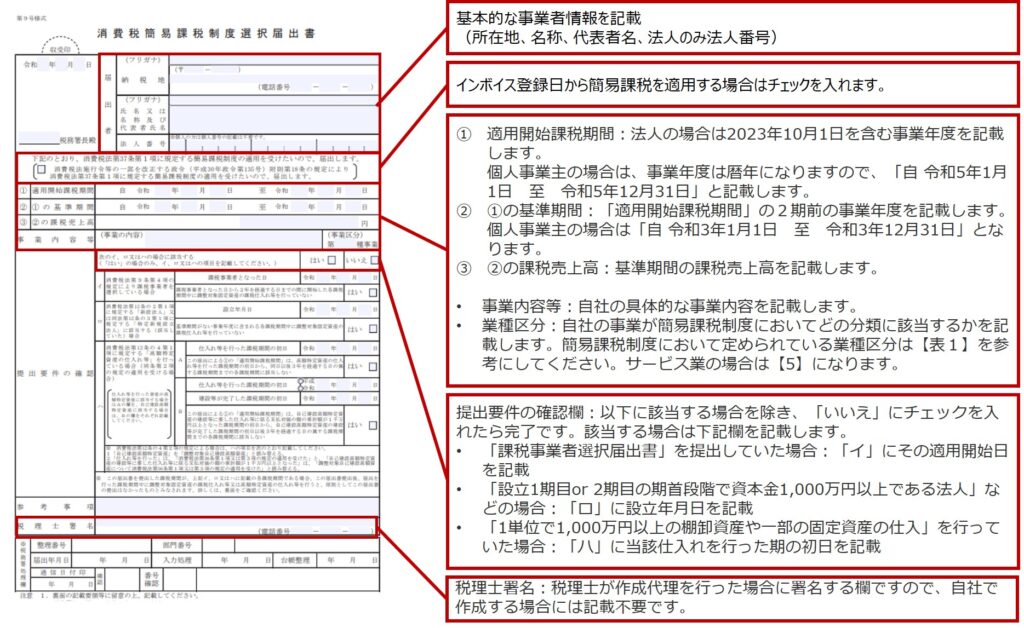

「消費税簡易課税制度選択届出書」と記載方法

図9の「消費税簡易課税制度選択届出書」に必要事項を記入します。

記載方法は以下の図10を参考にしてください。

図10:消費税簡易課税制度選択届出書の書き方

提出時期

適用を受けようとする課税期間の初日の前日まで※(事業を開始した日の属する課税期間である場合には、その課税期間中)

提出先

納税地を所轄する税務署長

提出方法

郵送、窓口持参またはe-Tax

インボイス制度の支援措置

2023年度税制改正大綱より、適格請求書等保存方式に係る見直しが入り、経過措置が設けられました。

仕入額控除に係る経過措置(2割特例)

免税事業者からインボイス発行事業者になった場合の税負担・事務負担を軽減するため、売上税額の2割を納税額とする ことができます。

言い換えれば、売上に対する消費税の20%を納付すればよいという特例となります。令和5年10月~令和8年9月までに、免税事業者があえてインボイス登録した場合、その課税期間における消費税は、売上に対する消費税の20%として計算できる制度です。

- 対象になる方:免税事業者からインボイス発行事業者になった方(2年前(基準期間)の課税売上が1000万円以下等の要件を満たす方)

- 対象となる機関:令和5年10月1日~令和8年9月30日を含む課税期間

※個人事業者は、令和5年10~12月の申告から令和8年分の申告まで対象

消費税の申告を行うためには、通常、経費等の集計やインボイスの保存などが必要となりますが、この特例を適用すれば、所得税・法人税の申告で必要となる 売上・収入を税率毎(8%・10%)に把握するだけ で、簡単に申告書が作成 できるようになります。

また、事前の届出も不要 で、申告時に適用するかどうかの選択が可能です。

図11:インボイス制度の2割特例

少額取引に係る経過措置

インボイスの保存がなくても仕入税額控除ができる

1万円未満の課税仕入れ(経費等)について、 インボイスの保存がなくても 帳簿の保存のみで仕入税額控除ができる ようになります。

- 対象になる方:2年前(基準期間)の課税売上が1億円以下または1年前の上半期(個人は1~6月)の課税売上が5千万円以下の方

- 対象となる期間:令和5年10月1日~令和11年9月30日

インボイスの発行免除

1万円未満の値引きや返品等 について、返還インボイスを交付する必要がなくなります。

振込手数料分を値引処理する場合も対象です。

- 対象になる方:すべての方

- 対象となる期間:適用期限はありません。

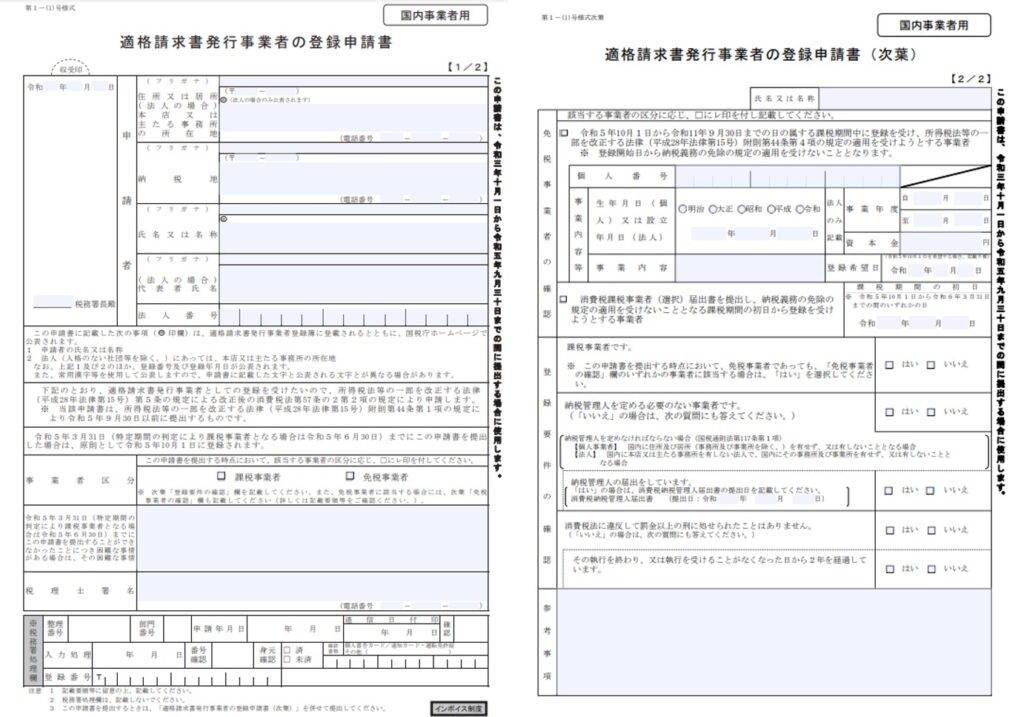

登録申請手続き

適格請求書発行事業者の登録を受けようとする場合の手続きは、「適格請求書発行事業者の登録申請書」を記載し、申請期限までに提出する必要があります。

「適格請求書発行事業者の登録申請書」を記載

登録申請書は2枚あり、国税庁のホームページからダウンロードできます(図12)。

図12:適格請求書発行事業者の登録申請書

登録申請書の書き方については、現在は課税事業者なのか、免税事業者ならいつから課税事業者となるのか、次の課税期間などでも異なるため「登録申請書の書き方フローチャート」をご確認ください。

法人、個人事業者の記載例と注意事項のリンクは以下に貼りますので、確認して記載できるかと思います。

提出時期

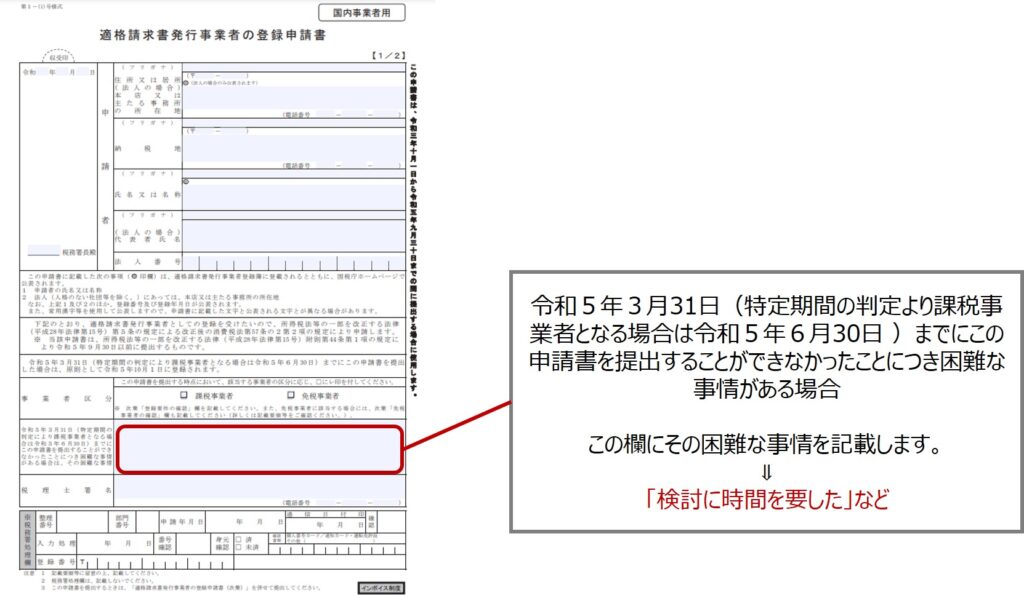

制度開始(令和5年10月1日)からインボイス発行事業者となるための提出時期は令和5年3月31日までとなっており、期日までに提出が困難な事情がある場合は「適格請求書発行事業者の登録申請書」にその事情を記載すれば、9月30日までと出来ることになっていました(図13)。

ただし、「令和5年度税制改正の大綱」が閣議決定され、困難な事情がない場合も9月30日までに申請すれば、10月1日から登録できるようになるとしています。

ただし、確定するのは4月となるため不安な方は、登録申請書に期日までに困難な事情を記載しておきましょう。

図13:「適格請求書発行事業者の登録申請書」期日までに提出が困難な事情の記載場所

提出方法

申請書を作成の上、提出先に送付して下さい。

提出先は「インボイス登録センター」が設置されており、管轄地域が異なります。また、管轄の税務署に提出も可能ですが、税務署からインボイス登録センターに郵送する形となるため少し時間を要します。

提出書類に不安がある場合は、管轄の税務署で事前に連絡し、確認してもらい提出する方が安心かもしれません。

なお、申請書はe-Taxでも提出できます。e-Taxのご利用については「インボイス制度特設サイト」の「申請手続」をご覧ください。

最後に

インボイス制度を正しく理解して2023年10月1日(令和5年10月1日)に備えましょう。

事業を始めたばかりの事業者や、今のところ売上が年1,000万円以下の事業者は、インボイス制度が始まるまでは消費税課税事業者としての申請を控えておく選択もあるかもしれな(2023年10月1日の開始に間に合わせるには、2023年3月31日までに申請する必要があることに注意)。

ただ、インボイス(適格請求書)発行事業者として登録予定の場合には、取引先に対して、今後も安心して一緒に仕事していけるように、あらかじめインボイス(適格請求書)発行事業者として登録予定であることを伝えておいた方が良いかもしれません。

また、大きな影響を受ける事業者においては、今後も事業を継続していくためには、インボイス制度が始まる前に簡易課税制度を含めた対策を考えてみてはいかがでしょうか。

弊社では、施術ビジネス(治療院、整骨院、鍼灸・マッサージ院、整体・リラクゼーション、美容・エステサロンなど)業界におけるインボイス制度への対応や手続きについてのご相談を承っております。

お気軽にご相談ください。

TwitterとLINEにて情報(経営やマーケティング、業界情報)を配信しています。また、フォローや友達追加でお問い合わせなどにも対応しています。